Содержание:

Лукойл давно не раскрывал цифры по МСФО. С огромным удовольствием изучаю цифры.

Данные за 2022 год так и держат в секрете. Попробуем без них.

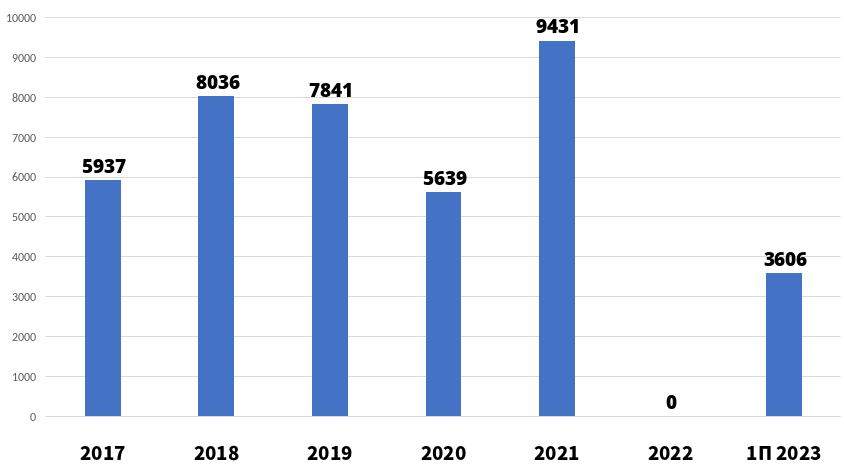

Выручка падает. Лукойл больше не растущая компания

Значительно хуже 2021 года. Потеря активов не прошла бесследно.

Мы попали в новую реальность: Лукойл больше не растущая компания. Это — главный негатив на долгосрок. Лукойл уже нельзя называть компанией, которую хочется держать 10 лет и дольше.

Да, выручка может расти за счёт падения рубля. Но сам бизнес стал меньше.

У Роснефти есть Восток Ойл. А у Лукойла ничего аналогичного нет.

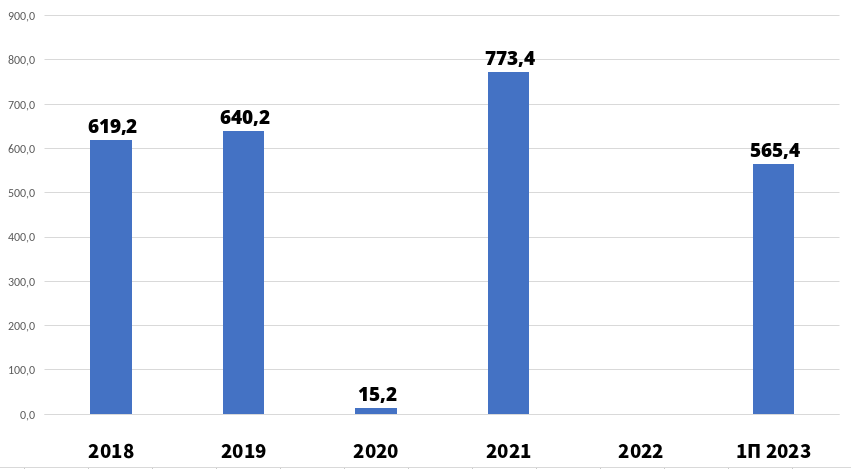

Чистая прибыль на максимумах!

Великолепные цифры!

Огромная прибыль за полугодие!

С потерей активов сократилась не только выручка, но и расходы.

Детализации нет. Но я предполагаю, что в текущих условиях трейдерский бизнес Лукойла работает с хорошей маржинальностью.

Ещё мы знаем, что нефтяные компании всё это время продавали нефть по ценам выше потолка. А налоги платили так, будто потолок работает. На выходе — рекордные результаты по прибыли. У Роснефти было аналогично.

Будет ли такая маржинальность держаться и дальше? Скорее всего нет. И здесь снова негатив.

Есть деньги и на дивиденды, и на выкуп акций

Лукойл накопил на счетах 1 трлн руб. Явно копил не просто так:

Лукойл запросил разрешение на выкуп акций у нерезидентов. Объем оферты не превысит 25% акций, дисконт к рыночной стоимости должен составить не менее 50%.

Чтобы выкупить 25% акций с дисконтом в 50%, Лукойлу потребуется в районе 550-600 млрд руб. (зависит от цены акций на момент выкупа).

Даже на дивиденды останутся деньги (в районе 500-550 руб на акцию).

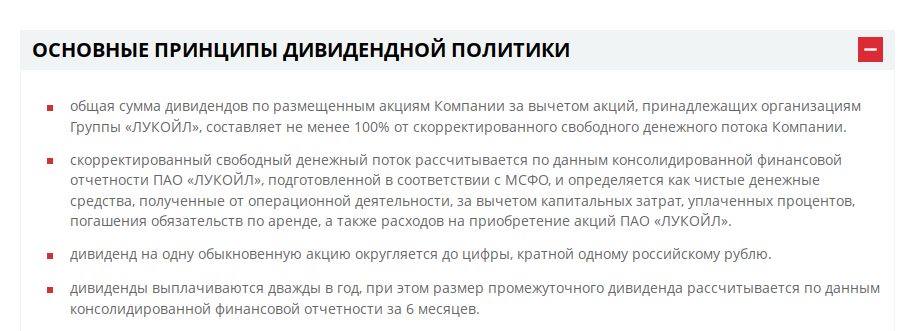

По дивидендной политике Лукойл платит 100% от скорректированного свободного денежного потока.

И тут важно обратиться к дивидендной политике:

Чётко написано, что расходы на приобретение акций необходимо учитывать.

Здесь начинается интересное. Когда состоится выкуп? Надо ведь ещё разрешение получить. Может случиться так, что вопрос затянется. Откладывать ли из-за этого дивиденды? Или всё-таки заплатить? Там в районе 500 руб на акцию на 1П 2023.

Есть ли смысл платить дивиденды до выкупа? Наверное нет. С другой стороны, нерезиденты всё равно ничего не получат (точнее, получат поступления на рублёвые счета типа С).

В общем, скоро узнаем. Лукойл славится лояльным отношением к миноритарным акционерам. Посмотрим. У Лукойла есть деньги и на дивиденды, и на выкуп.

Итоги и выводы

Результаты рекордные. Замечательно, что смогли показать такое в наше тревожное время.

На долгосроке Лукойл стал менее привлекательным. Это больше не растущая компания. Новых проектов нет. Надежда теперь только на слабый рубль и высокие цены на нефть.

Краткосрочно Лукойл интересен за счёт дивидендов и выкупа акций у нерезидентов. Ну и отчёт за третий квартал тоже будет сильным. Может быть даже увидим очередной рекорд.

В моменте акции Лукойла мне кажутся одними из самых привлекательных на нашем рынке. Я держу их в своём портфеле.

Но это не та компания, которую мне хотелось бы держать в портфеле 5-10 лет. Долгосрочно Роснефть нравится больше.