Содержание:

Коротко о компании

Т-Технологии позиционируют себя как экосистему, построенную вокруг банка. Но если присмотреться внимательнее к структуре доходов, то перед нами пусть и мощный, высокорентабельный, но всё-таки банк.

Тем не менее сам по себе Т-Банк — отличный актив. Растёт быстро, зарабатывает много. Впечатляющие темпы роста, высокая маржинальность.

Важная особенность — это продемонстрированная устойчивость в кризис. Несмотря на большую долю в портфеле потребительских кредитов, компания показала, что умеет работать с рисками. Т-Банк не показал признаков ухудшения качества портфеля в сложных условиях. Такой же устойчивостью может похвастаться разве что Сбер, но он за эту стабильность платит более низкой доходностью.

В общем, сильные финансовые результаты, байбэк и дивиденды — есть повод внимательнее присмотреться перед 2026 годом.

Как правильно оценивать компанию?

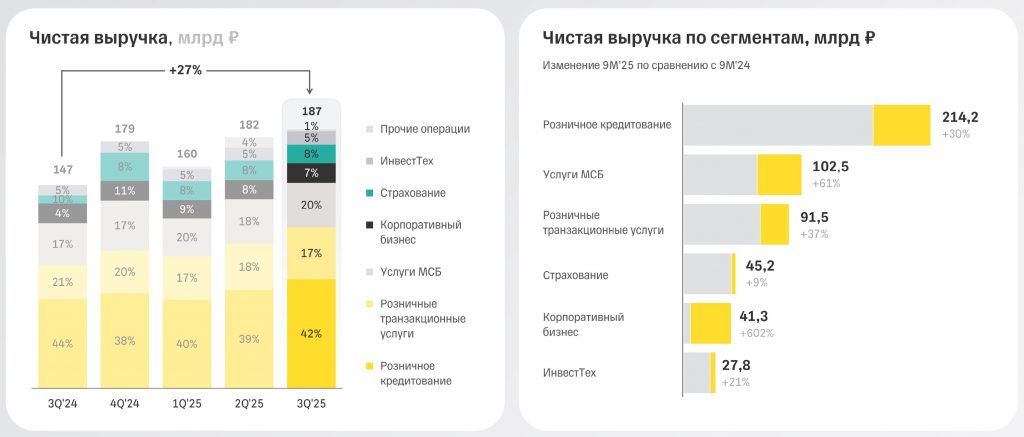

Несмотря на заявления о технологичности, большая часть выручки и прибыли Т-Технологий по-прежнему генерируется классическими банковскими операциями, в которых доминирует розничное кредитование.

Обманывать себя приятно, лгать другим легко.

Чтобы считаться настоящей технологической компанией, одного названия мало. Нужно, чтобы хотя бы половина выручки приходилась на IT, а не на выдачу потребительских кредитов.

Да, у Т-Технологии есть своё супер-приложение и доля в Яндексе. Но и у Сбера тоже не только банк, он также активно развивает свою экосистему.

Сейчас быть бигтехом — модно и молодежно. Такие компании торгуются с завышенными мультипликаторами, поэтому каждый, кому не лень, заявляет о своей принадлежности к тренду.

Пока Т-Технологии — бигтех лишь авансом. Да, их стратегия и долгосрочные цели четко сформулированы, а банк — отличный инструмент для построения широкой экосистемы. В будущем этот потенциал может быть реализован. Сначала доживём до этих светлых, а потом и будем на бизнес смотреть не только как на банк.

Пока же своё название компании приходится оправдывать не IT-доходами, а исключительно высокой рентабельностью.

Что может пойти не так или главный риск

А с рентабельностью как раз и связаны главные проблемы. С каждым днём Т-Технологии всё меньше похожи на компанию роста.

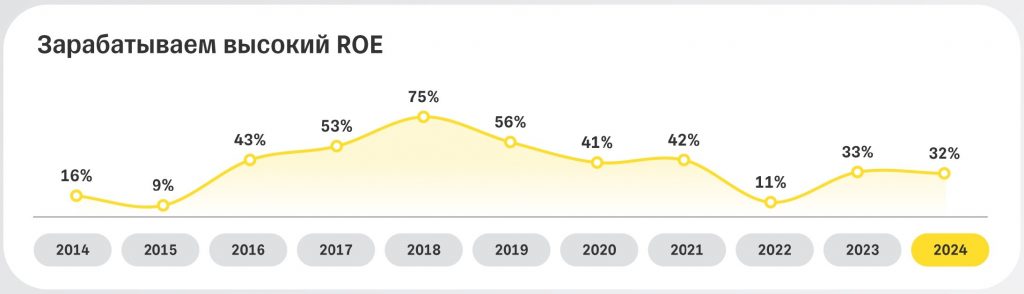

Рентабельность капитала (ROE) уже не та, что раньше. Когда-то она доходила до 75%, а в 2025 году хорошо бы удержаться на 30%. При этом по мультипликаторам это самый дорогой банк на рынке.

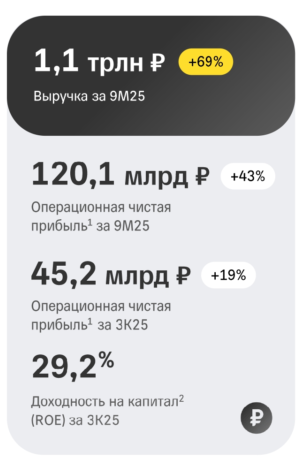

Если сравнивать темы роста с рынком, то они впечатляют. Выручка +69% и прибыль более 40%:

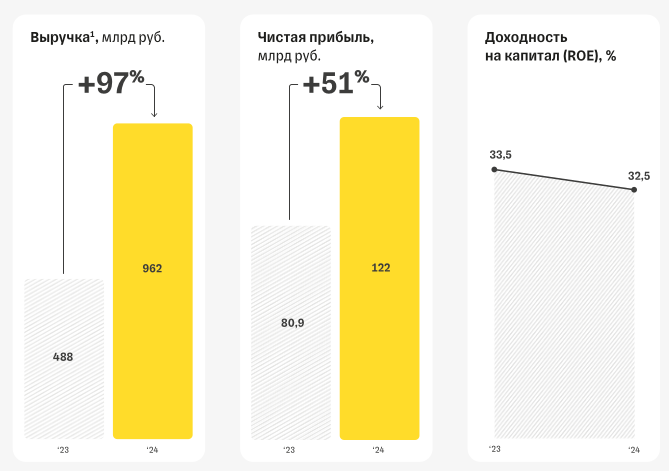

Но давайте сравним это с прошлогодними результатами. Всего год назад выручка росла под +100%, а прибыль — больше 50%:

Я не заглядываю дальше в прошлое, там можно найти и ещё более сильные результаты. Но тогда банк был маленький, а с низкой базы расти легко.

В общем, чем медленнее темпы роста, тем сложнее объяснить инвесторам, зачем они переплачивают.

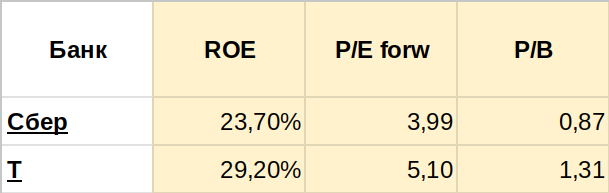

Давайте сравним результаты за 3 квартал 2025 года со Сбером:

Скоро инвесторы зададутся простым вопросом: откуда такая премия к капиталу, если рентабельность опускается до уровня Сбера?

Может ли ROE снова вырасти? На мой взгляд, из традиционного бизнеса (потребительское кредитование) уже всё выжато. А в новых направлениях, таких как лизинг или корпоративные кредиты, нет такой высокой маржинальности. Конкуренция слишком высока, и Сбер тоже не спит, работает на тех же рынках и строит свою экосистему, тоже хочет быть технологической компанией.

Акцию любят аналитики. И не только они

Альфа-инвестиции опросили аналитиков и рассказали нам, что Т-Технологии любят все, 100% рекомендаций — это покупать.

Любят акцию не только за высокие темпы роста бизнеса, но и за уважительное отношение к миноритарным акционерам.

Регулярные дивиденды и байбэк работают на поддержание котировок, а это очень важно.

Хочу остановиться на этом моменте подробнее.

Недавно у меня был обзор на ДОМ.РФ, где мы наблюдали обратную ситуацию. Там с азартом и спешкой компания избавлялась от своих же акций, пожертвовав долгосрочным доверием инвесторов, лишь бы получить дополнительные 5 млрд. Как такое поведение отразится на котировках, компанию совсем не интересовало.

Т-Технологии демонстрируют принципиально другую стратегию. Они заявляют, что их акции недооценены, и слова подкрепляют делом, объявив выкуп до 5% акций с рынка.

Рынок такое любит. Владеть акциями компании, где менеджмент заботится о рыночной капитализации, — дело приятное и выгодное.

Итоги и выводы

На мой взгляд, в акциях Т-Технологий сегодня нет дисконта. Компания итак самая дорогая среди аналогов, менеджмент итак уже выжимает максимум из котировок. Рынок закладывает в цену ожидания, что компания и дальше будет быстро расти.

Но чем крупнее бизнес, тем сложнее поддерживать высокие темпы.

Если вы верите, что бизнес сможет и дальше расти прежними темпами, то текущие котировки могут быть оправданы. Но если компания подведёт рынок с прогнозами, не избежать обвала. Как это бывает, можно посмотреть на котировки Позитива: сначала — высокие темпы роста и обещания, но как только рост остановился, котировки полетели вниз.

Покупая Сбер, вы понимаете, что сильного роста ждать не стоит. Зато и сильных провалов, скорее всего, не будет — бизнес стабильный и предсказуемый. Т-Технологиям же, чтобы оправдать свою оценку, нужно бодро крутить педали, шевелить лампами и взбивать молоко в масло. Надеюсь, они не подведут.

Включать в диверсифицированный портфель — интересная идея, есть хочется чем-то разбавить Сбер. Но, на мой взгляд, в секторе Сбер на данный момент по-прежнему фаворит.